Contratar um empréstimo é uma decisão importante que pode impactar significativamente suas finanças pessoais. Antes de assinar qualquer contrato, é essencial se fazer as perguntas certas para garantir que você está tomando a decisão mais informada possível. Compreender todos os termos e condições do empréstimo ajudará a evitar surpresas desagradáveis depois, como taxas inesperadas ou dificuldades comuns relacionadas ao pagamento.

Neste artigo, enumeramos dez perguntas fundamentais que você deve se fazer antes de contratar um empréstimo. Cada uma dessas perguntas ajudará você a esclarecer aspectos específicos do empréstimo e garantir que ele atenda às suas necessidades financeiras.

Ao final, você se sentirá mais preparado para fazer uma escolha consciente e responsável sobre o empréstimo que está considerando. Vamos começar!

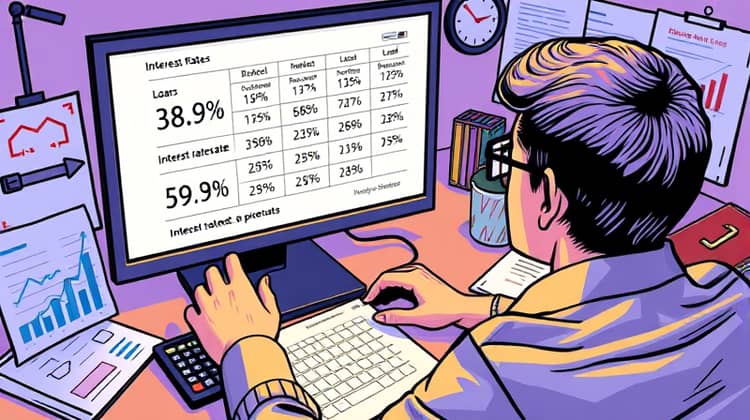

1. Qual é a taxa de juros?

A taxa de juros é um dos fatores mais importantes a considerar ao contratar um empréstimo. É essencial entender o custo do dinheiro que você está pedindo emprestado, pois isso afetará o montante total que você terá que devolver ao longo do tempo. Uma taxa de juros mais baixa pode resultar em pagamentos mensais mais acessíveis e em um menor custo total do empréstimo.

Além disso, as taxas de juros podem variar com base em diversos fatores, como seu perfil de crédito, o tipo de empréstimo e a instituição financeira. Portanto, você deve sempre solicitar cotações de diferentes credores para entender o cenário financeiro.

Fique atento também à taxa de juros pré ou pós-fixada, que pode influenciar a quantia final que você pagará.

- Pesquise as taxas médias de juros do mercado.

- Compare as taxas oferecidas por diferentes instituições financeiras.

- Pergunte sobre a possibilidade de taxas promocionais ou taxas fixas.

Entender claramente a taxa de juros do seu empréstimo é fundamental para evitar surpresas e garantir que você faça uma escolha acertada.

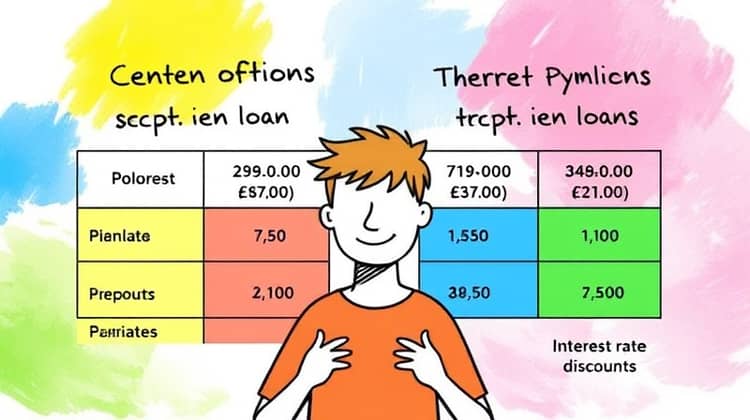

2. Quais são as taxas e custos adicionais?

Além da taxa de juros, existem várias taxas e custos adicionais que podem ser cobrados ao contratar um empréstimo. Esses custos podem incluir tarifas administrativas, seguros e outros encargos que aumentam o valor total do empréstimo. Por isso, é crucial perguntar sobre todas as taxas que podem ser aplicadas.

Muitas vezes, as instituições financeiras não divulgam esses custos de forma transparente, portanto, é sempre bom ter uma conversa clara e direta para saber exatamente o que está incluído no financiamento. Ao solicitar essas informações, você pode evitar surpresas desagradáveis no valor final que terá que pagar.

3. Qual é o prazo de pagamento?

O prazo de pagamento de um empréstimo se refere ao período que você terá para quitá-lo. Essa é uma informação vital, pois prazos mais longos podem resultar em parcelas mensais mais baixas, mas também podem aumentar o custo total do empréstimo devido aos juros acumulados ao longo do tempo. Entender as implicações de cada opção de prazo é essencial para a sua saúde financeira.

Um prazo mais curto pode parecer um desafio no início, já que as parcelas mensais serão mais altas, mas poderá resultar em menos juros pagos ao longo do tempo. Portanto, você deve avaliar sua capacidade de pagamento mensal e verificar qual opção se encaixa melhor em seu orçamento.

É importante considerar que, em situação de emergência, você poderá precisar de flexibilidade em relação ao pagamento. Por isso, algumas instituições oferecem a opção de renegociação do prazo, o que pode ser uma vantagem em momentos difíceis.

4. Qual é o valor total a ser pago no final?

Saber o montante total que você pagará ao final do empréstimo é fundamental para que você possa planejar suas finanças a longo prazo. Além do valor principal emprestado, é importante considerar todas as taxas e juros envolvidos no financiamento. A soma de todos esses valores resulta no custo real do empréstimo.

Ao entender essa informação, você poderá comparar melhor diferentes ofertas e decidir qual delas realmente é a mais vantajosa para você.

5. Existe algum seguro associado?

Alguns empréstimos podem exigir a contratação de seguros, que podem incluir seguros de vida, de proteção de crédito ou de automóvel, dependendo da natureza do empréstimo. Esses seguros podem aumentar o custo total do financiamento, portanto, você deve sempre perguntar se a contratação é obrigatória ou opcional.

Além disso, verifique se esses seguros realmente atendem às suas necessidades ou se você pode encontrar opções mais baratas no mercado que ofereçam a mesma cobertura. Ter clareza sobre os seguros associados ao seu empréstimo é relevante para evitar gastos desnecessários.

6. Quais são os requisitos para aprovação?

Cada instituição financeira tem seus próprios critérios para aprovar um empréstimo. Geralmente, será necessário apresentar documentos que comprovem sua renda e analisar sua pontuação de crédito. Por isso, é recomendável estar ciente dos requisitos antes de solicitar um empréstimo, para não perder tempo e garantir que você tenha todos os documentos necessários em mãos.

7. Como o dinheiro será disponibilizado?

O processo de liberação do dinheiro do empréstimo pode variar de acordo com a instituição financeira e o tipo de empréstimo solicitado. Alguns empréstimos podem ter a quantia liberada de forma rápida, enquanto outros podem exigir um processo um pouco mais demorado. É importante entender como a liberação acontece para que você possa planejar adequadamente suas finanças.

1. Empréstimos pessoais: normalmente, o dinheiro é disponibilizado na conta em 24 horas. 2. Financiamentos: podem levar dias ou semanas, dependendo da documentação. 3. Crédito consignado: pode ser liberado rapidamente, pois é descontado diretamente da folha de pagamento.

- Empréstimos pessoais: normalmente, o dinheiro é disponibilizado na conta em 24 horas.

- Financiamentos: podem levar dias ou semanas, dependendo da documentação.

- Crédito consignado: pode ser liberado rapidamente, pois é descontado diretamente da folha de pagamento.

Ao entender como e quando você receberá o dinheiro, será mais fácil planejar como utilizá-lo de maneira eficaz para atender às suas necessidades.

8. Quais são as consequências em caso de inadimplência?

A inadimplência pode resultar em sérias consequências, incluindo a inclusão do seu nome em cadastros de devedores e taxas adicionais sobre a dívida existente. Por isso, é vital estar ciente das regras e políticas da instituição financeira sobre o que acontecerá caso você não consiga cumprir com os pagamentos em dia. Além disso, entender quais são os passos adotados em caso de inadimplência pode ajudar a evitar que você entre em uma situação complicada.

Converse com a instituição financeira sobre as possibilidades de negociação da dívida e quais são os impactos a longo prazo em sua situação financeira.

9. Posso quitar antecipadamente o empréstimo? Há custos para isso?

A quitação antecipada do empréstimo pode ser uma opção vantajosa para você, especialmente se houver uma economia significativa nos juros. No entanto, é crucial verificar se existem encargos ou penalidades para a quitação antecipada. Algumas instituições financeiras podem cobrar uma taxa por essa operação, enquanto outras não oferecem tal cobrança.

É importante calcular o custo-benefício de quitar o empréstimo mais cedo, levando em consideração as taxas que poderiam ser aplicadas. Se possível, escolha um empréstimo que permita a quitação antecipada sem custos, assim você terá maior flexibilidade financeira no futuro.

Além disso, certifique-se de que a financeira oferece um desconto nos juros caso você decida quitar antes do prazo, isso pode ser uma boa vantagem.

10. O empréstimo é a melhor opção para a minha necessidade?

Refletir se o empréstimo é a melhor opção pode ser determinante. É vital avaliar sua situação financeira, se não há outras alternativas que possam atender sua necessidade de forma mais vantajosa, como uma poupança para investimentos ou empréstimos com juros mais baixos. Em estudos, muitos têm encontrado soluções diferentes e as instâncias das parcelas mais altas podem não justificar as despesas futuras.

Sempre compare os prós e contras, considerando o impacto que essa decisão terá no seu orçamento mensal assim como a capacidade de arcar com o valor total do empréstimo.

Conclusão

Contratar um empréstimo pode ser uma solução prática para resolver problemas financeiros pontuais, mas é essencial que você esteja bem informado. Ao se fazer as perguntas certas e entender todos os termos envolvidos, você consegue tomar decisões mais inteligentes e evitar surpresas desagradáveis mais tarde. Além disso, a pesquisa e a comparação entre diferentes opções também são fundamentais para garantir que você obterá as melhores condições. Não hesite em procurar aconselhamento se necessário.

Por fim, lembre-se de que a responsabilidade financeira deve sempre ser uma prioridade. Estar ciente de suas obrigações e das implicações das suas decisões irá ajudá-lo a navegar pelo mundo dos empréstimos com mais segurança.