Os empréstimos garantidos se tornaram uma opção cada vez mais popular entre aqueles que buscam obter crédito de forma segura e com condições mais favoráveis. Diferente dos empréstimos convencionais, que dependem apenas da análise do crédito do solicitante, os empréstimos garantidos requerem que o tomador ofereça algum tipo de garantia, como um bem, para assegurar o pagamento da dívida. Essa prática é vantajosa tanto para o credor quanto para o devedor, já que o primeiro tem maior segurança na operação e o segundo pode conseguir juros mais baixos e prazos mais flexíveis.

Neste artigo, vamos explorar em detalhes os empréstimos garantidos, suas características, como funcionam e quais são as vantagens de optar por essa modalidade de crédito. Além disso, vamos discutir os tipos de garantias aceitas, quem pode solicitar um empréstimo desse tipo e como fazer o pedido. Se você está considerando essa alternativa, continue lendo para entender tudo sobre o assunto.

O que são empréstimos garantidos?

Os empréstimos garantidos são uma modalidade de crédito onde o tomador precisa fornecer uma garantia para assegurar o pagamento do montante emprestado. Essa garantia pode ser um imóvel, um carro ou qualquer bem de valor que possa ser avaliado. Em caso de inadimplência, o credor pode tomar posse do bem oferecido para cobrir a dívida, minimizando assim o risco de perdas.

Essa forma de empréstimo é muito utilizada por pessoas e empresas que buscam melhores condições de crédito. Os juros tendem a ser mais baixos, já que o risco para o credor é reduzido ao ter um ativo que pode ser liquidado em caso de não pagamento. Dessa forma, os empréstimos garantidos se mostraram uma solução eficaz para quem precisa de capital, mas não possui um bom histórico de crédito.

Como funcionam os empréstimos garantidos?

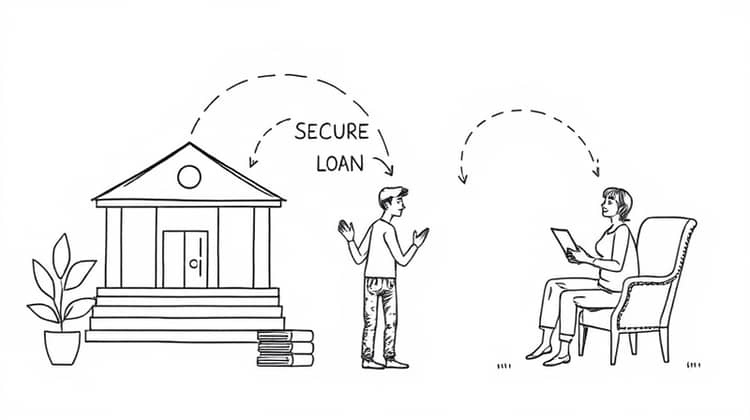

Para solicitar um empréstimo garantido, o interessado deve primeiramente escolher o bem que será utilizado como garantia. Esse bem precisa ser valioso o suficiente para cobrir o valor do empréstimo desejado. Em seguida, o credor realizará uma avaliação do bem para determinar seu valor de mercado e assim calcular qual é a quantia que pode ser liberada ao solicitante.

Após a avaliação, o processo de contratação do empréstimo segue as etapas convencionais, com a formalização do contrato e a concordância nas condições de pagamento. O tomador se compromete a devolver o valor emprestado em parcelas, e, em caso de não cumprimento, o credor tem o direito de tomar posse do bem dado em garantia. Isso torna os empréstimos garantidos uma alternativa interessante para aqueles que buscam mais segurança em suas transações financeiras.

- Escolha do bem a ser usado como garantia.

- Avaliação do bem pelo credor.

- Formalização do contrato de empréstimo.

- Definição das condições de pagamento.

Esses passos garantem que tanto o credor quanto o tomador estejam cientes de suas obrigações e direitos. O foco principal nesses contratos é a segurança, tanto da instituição financeira quanto do cliente, garantindo que ambas as partes estejam protegidas em caso de imprevistos.

Empréstimos garantidos x empréstimos não garantidos

Os empréstimos garantidos oferecem uma série de vantagens quando comparados aos empréstimos não garantidos. Nos empréstimos não garantidos, o tomador não precisa oferecer bens como garantia. Isso pode ser vantajoso para quem não possui patrimônio para assegurar a dívida, mas também resulta em juros mais altos e condições de pagamento mais rigorosas, já que o risco para o credor aumenta consideravelmente.

Por outro lado, os empréstimos garantidos, embora exijam a oferta de uma garantia, tendem a ter taxas de juros mais baixas e prazos mais flexíveis. O tomador pode, assim, planejar melhor suas finanças e diminuir o valor das parcelas mensais, tornando esse tipo de empréstimo muito atrativo para quem possui bens e deseja usá-los como garantia.

- Taxas de juros mais baixas em empréstimos garantidos.

- Prazos mais flexíveis em empréstimos garantidos.

- Menor risco para os credores em empréstimos garantidos.

- Maior dificuldade em conseguir empréstimos não garantidos devido ao histórico de crédito.

No entanto, é crucial que o tomador tenha certeza de que conseguirá cumprir com as obrigações de pagamento. Caso contrário, corre o risco de perder o bem que foi oferecido como garantia. Essa é uma consideração importante na hora de optar entre esses dois tipos de crédito.

Quem pode pedir empréstimo?

Qualquer pessoa que possua um bem que possa ser usado como garantida pode solicitar um empréstimo garantido. Isso inclui, mas não se limita, a proprietários de imóveis, veículos e até mesmo bens financeiros como aplicações em fundos. Os bancos e instituições financeiras geralmente realizam uma análise de crédito preliminar, mas a garantia apresentada é que realmente assegura o empréstimo, tornando-lo uma opção viável para aqueles que têm dificuldades nas deliberações de crédito padrão.

Além disso, empresas também podem solicitar empréstimos garantidos, oferecendo bens como estoque ou imóveis comerciais como garantia. Esse tipo de operação se tornou comum no mercado, pois ajuda a alavancar negócios que precisam de capital para crescer e se desenvolver.

Tipos de garantias aceitas

As garantias aceitas por instituições financeiras podem variar, mas em geral, os tipos mais comuns incluem bens imóveis, veículos, aplicações financeiras e até mesmo equipamentos industriais. A escolha da garantia vai influenciar diretamente nas condições do empréstimo, como o montante liberado e as taxas de juros aplicadas.

Bens imóveis são frequentemente os mais utilizados, pois possuem um valor de mercado elevado, proporcionando maior segurança ao credor. Contudo, cada instituição pode ter suas regras específicas sobre quais bens aceita como garantia.

- Imóveis residenciais

- Veículos (carros, motos)

- Bens financeiros (ações, depósitos)

- Equipamentos industriais

- Terrenos

É importante que o tomador consulte as condições da instituição financeira onde pretende solicitar o empréstimo, para garantir que possui uma garantia aceita e em condições adequadas.

Como solicitar um empréstimo garantido?

O processo para solicitar um empréstimo garantido é bem semelhante ao de um empréstimo tradicional. O primeiro passo é escolher a instituição financeira que você deseja contratar e verificar as condições oferecidas, assim como os tipos de garantias que são aceitas. Em seguida, você deve reunir a documentação necessária para comprovar a identidade e a propriedade do bem que será oferecido como garantia.

Após reunir a documentação, será necessário passar pela avaliação do bem, que determina seu valor de mercado. Com o valor definido, a instituição poderá informar qual é o limite do empréstimo que pode ser autorizado. Feito isso, é só aguardar o retorno da instituição e formalizar o contrato, colocando tudo de forma clara e transparentes no papel.

Quais as vantagens de solicitar um empréstimo garantido?

Optar por um empréstimo garantido pode trazer diversas vantagens, especialmente no que diz respeito à possibilidade de obter taxas de juros mais baixas e prazos mais longos para o pagamento. O uso de um bem como garantia reduz o risco para as instituições financeiras, permitindo que elas ofereçam condições mais favoráveis aos tomadores. Além disso, o tomador também conta com mais segurança em sua transação, pois existe um respaldo concreto em caso de imprevistos.

Outras vantagens incluem a possibilidade de conseguir liberadores comprometidos com melhor acompanhamento de crédito e piora nos riscos, já que não apenas a análise de crédito é levada em consideração.

- Menores taxas de juros

- Prazos mais longos para pagamento

- Maior segurança nas transações

- Acesso a valores maiores

- Melhores condições de pagamento

Essas vantagens tornam os empréstimos garantidos uma excelente opção para quem busca crédito com segurança e flexibilidade.

Conclusão

Os empréstimos garantidos se destacam como uma alternativa robusta para aqueles que buscam financiamento, oferecendo condições mais favoráveis e maior segurança tanto para o tomador quanto para o credor. Ao compreender o funcionamento dessa modalidade, os interessados podem tomar decisões mais informadas e vantajosas sobre suas finanças.

Contudo, é fundamental que o tomador esteja ciente dos riscos envolvidos, especialmente a possibilidade de perder o bem caso não consiga honrar com as parcelas do empréstimo. Portanto, é essencial realizar um planejamento financeiro cuidadoso antes de decidir por esse tipo de crédito.