No cenário financeiro atual, muitos indivíduos buscam soluções rápidas para atender a suas necessidades imediatas de dinheiro. Os empréstimos sem garantia vêm ganhando destaque na vida das pessoas, sendo uma alternativa prática para quem não possui bens a oferecer como garantia. Estar informado sobre as características desse tipo de financiamento é essencial para tomar decisões conscientes e vantajosas.

Os empréstimos sem garantia são, basicamente, aqueles onde o solicitante não precisa oferecer um ativo (como um imóvel ou veículo) para garantir o pagamento do empréstimo. Essa modalidade é atraente principalmente para pessoas que não possuem bens, ou que preferem não arriscar seus patrões para conseguir um crédito.

Neste artigo, vamos explorar os prós e contras dos empréstimos sem garantia, exemplos comuns, suas vantagens e desvantagens, além de compartilhar dicas de como qualificá-los e o que é necessário para obtê-los com as melhores condições.

O que são empréstimos sem garantia?

Os empréstimos sem garantia são uma modalidade de crédito onde o solicitante não precisa oferecer nenhum bem como garantia para a instituição financeira. Isso significa que, se o tomador não conseguir pagar as parcelas, a credora não pode tomar posse de bens do cliente, embora isso possa levar à negativação do nome e outras implicações financeiras.

Essa característica torna os empréstimos sem garantia uma opção viável para pessoas que não têm bens para oferecer como garantia, como é o caso de estudantes, freelancers ou qualquer pessoa que busque um financiamento mais ágil. No entanto, é importante considerar que, por conta do risco envolvido para o credor, essas operações frequentemente vêm acompanhadas de taxas de juros mais elevadas.

Além disso, as condições de aprovação podem variar bastante dependendo do perfil de crédito do solicitante, como renda, histórico de pagamento e pontuação de crédito. Por isso, ter um bom planejamento e uma análise criteriosa é fundamental ao decidir por um empréstimo desse tipo.

Exemplos comuns de empréstimos sem garantia

Existem diversos tipos de empréstimos sem garantia que você pode considerar ao precisar de uma quantia extra. Alguns exemplos comuns incluem:

- Empréstimos pessoais diretos ao consumidor

- Empréstimos para pagamento de contas

- Empréstimos para consolidar dívidas

- Crédito pessoal em cheque especial

- Cartões de crédito com limite alto

Essas opções podem ser encontradas em instituições financeiras, bancos e até mesmo em fintechs, cada uma com suas características e condições específicas, que devem ser analisadas antes da contratação.

Vantagens dos empréstimos sem garantia

Uma das principais vantagens dos empréstimos sem garantia é a facilidade de acesso ao crédito. Por não exigir garantias materiais, muitas pessoas conseguem obter o dinheiro rapidamente e sem burocracia, o que pode ser crucial em situações emergenciais.

- Aprovados de forma mais rápida

- Menos burocracia para contratação

- Não exige bens para garantia

- Flexibilidade no uso do dinheiro

Além disso, os empréstimos sem garantia podem ser utilizados para múltiplos fins, desde despesas médicas até reformas em casa, proporcionando liberdade ao tomador para decidir como utilizar os recursos obtidos.

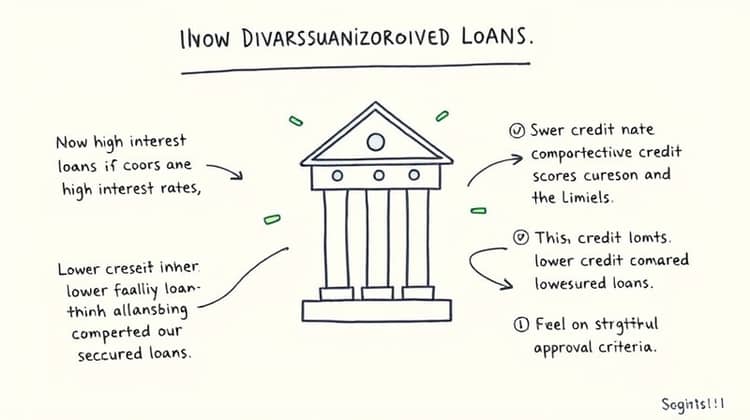

Desvantagens dos empréstimos sem garantia

Por outro lado, também existem desvantagens associadas a esse tipo de empréstimo. Primeiramente, as taxas de juros costumam ser mais altas do que as de empréstimos garantidos, o que pode resultar em um pagamento total consideravelmente maior.

Adicionalmente, a falta de garantia pode levar as instituições financeiras a adotarem critérios mais rígidos na análise de crédito do solicitante. Isso pode dificultar a aprovação para quem não possui um bom histórico de pagamento.

- Taxas de juros mais altas

- Possibilidade de negativações e encargos adicionais

- Limite de crédito inferior aos empréstimos garantidos

- Critérios de aprovação mais rigorosos

Essas desvantagens devem ser cuidadosamente consideradas antes de optar por um empréstimo sem garantia, uma vez que podem impactar significativamente a saúde financeira do tomador no futuro.

Quais fatores deixam esses empréstimos mais caros?

Os empréstimos sem garantia apresentam custos mais altos devido a alguns fatores. O principal deles é o risco assumido pela instituição financeira. Como não há garantias, o credor corre o risco de não receber de volta o valor emprestado, levando a taxas de juros aumentadas. Além disso, o perfil de crédito do solicitante também desempenha um papel crucial na definição do custo do empréstimo.

Se o cliente possui um histórico de crédito ruim, as instituições tendem a cobrar mais para compensar o risco aumentado, resultando em encargos mais altos. É fundamental manter uma boa pontuação de crédito para conseguir empréstimo com taxas mais justas.

Como conseguir um empréstimo sem garantia

Para conseguir um empréstimo sem garantia, o primeiro passo é fazer uma análise de sua situação financeira. Verifique sua renda, despesas mensais e a quantia que realmente precisa para evitar solicitar um valor além do necessário. Com isso, você poderá fazer uma solicitação mais precisa e consciente.

Em seguida, pesquise as melhores opções disponíveis no mercado. Compare taxas de juros, prazos de pagamento e condições. Plataformas de comparação de crédito podem ajudar nesse processo e facilitar a escolha do empréstimo ideal para suas necessidades.

Conclusão

Em resumo, os empréstimos sem garantia são uma ferramenta útil para aqueles que precisam de crédito rapidamente e não têm bens para garantir. No entanto, é imprescindível analisar tanto as vantagens quanto as desvantagens antes de contratar um empréstimo desse tipo.

Ao entender como funcionam, quais fatores influenciam seus custos e como podem ser acessados, o tomador poderá fazer escolhas mais informadas e adequadas à sua realidade financeira.